Færsluflokkur: Viðskipti og fjármál

Mikið er rætt um skortsölu þessa daganna í framhaldi af því að margir fjárfestar græddu ógurlega á því að keyra upp gengið á hlutabréfum Gamestop verslana. Margir fjárfestar höfðu tekið skortstöðu í bréfum Gamestop, sem felur í sér að þeir veðjuðu á að bréfin myndu lækka, ekki hækka, í virði. Hámarkið sem menn geta hagnast á slíku er hversu mikið þeir skortselja bréfin.

Dæmi um einstaklinga í stöðutökum sem högnuðust á svona er að í október árið 2008 voru viðskipti enn að eiga sér stað með bréf Kaupþings banka í Svíþjóð, jafnvel þó að bankinn hefði þá þegar verið yfirtekinn af stjórnvöldum og bréfin því í sjálfu sér verðlaus. Skortsalar voru einfaldlega að kaupa til baka bréfin sem þeir höfðu fengið lánuð til að skila þeim til eigendanna, sem höfðu lítið augljóslega að gera með þau. Þeir fjárfestar fengu nánast alla stöðu sína til baka.

Hækki aftur á móti gengi bréfa sem skortsalar hafa tekið stöðu í þá er í raun engin takmörk fyrir tapi þeirra, rétt eins og skortsalar Gamestop hafa nýlega verið minntir á. Hópur manna á netinu, aðallega Reddit spjallhópnum, "réðust" á skortsalanna með því að kaupa bréf í fyrirtækinu og keyrt gengi þess þannig upp í ótrúlegar hæðir, og hafa hingað til hagnast gífurlegar fjárhæðir. Rétt er að taka það fram að þetta getur snúist við með undraverðum hraða, og reyndar tel ég að slíkt geti hæglega gerst.

Þetta er þó alls ekki í fyrsta sinn í sögunni sem slíkt gerist. Það var reyndar afar algengt að stórir fjárfestar, sem höfðu oft ítök í fjölmiðlum, léku þennan leik. Fyrsta þekkta dæmið um slíkt hafði þó ekkert með fjölmiðla að gera. Árið 1834 tók þekktur fjárfestir, Jacob Little, eftir því að töluvert margir fjárfestar höfðu tekið skortstöðu í Morris Canal and Banking, en gengi hlutabréfa fyrirtækisins höfðu hækkað mikið. Little gerði sér lítið fyrir og keypti með hópi manna hér um bil öll bréf sem tiltæk voru á markaðinum á meðalgengi í kringum $10. Skortsalarnir áttuðu sig ekki á þessu tímanlega og mánuði seinna hafði gengi þeirra hækkað í $185 á hvern hlut. Little og samreiðamenn hans græddu stórkostlegar fjárhæðir.

Það sem gerir þetta dæmi hins vegar sérstakt er að þetta er í fyrsta sinn sem smáir fjárfestar, að því er ég best veit, tóku snúning á þeim reyndari og stóru.

Gamestop skortsalar hefði líklegast þurft að hafa betri þekkingu á sögu fjármála áður en þeir tóku þessa miklu áhættu. Þeir sem vilja núna taka áhættu með Gamestop bréfum ættu þó einnig að hafa það í huga að Little gekk ekki alltaf jafn vel með stöðutökur sínar og varð nokkrum sinnum gjaldþrota og dó auralaus maður.

Ég fjallaði um þetta í Silfrinu um helgina - hér er upptaka af þættinum.

MWM

Leitin að peningunum - Már Wolfgang Mixa

29.1.2021 | 09:06

Leitin að peningunum er þáttur sem fjallar um fjármál. Eitt af markmiðum þáttarins er að stuðla að fjárhagslegu sjálfsstæði fólks. Þættirnir eru framleiddir af umboðsmanni skuldara með stuðningi frá félagsmálaráðuneytinu.

Í nýjasta þættinum er viðtal við mig þar sem farið er um víðan völl. Það er ekki ofsögum sagt því hann er heilir tveir tímar. Í þættinum er fjallað meðal annars um fjárfestingar, húsnæðismál, séreignarsparnað og hvað megi læra af sögunni. Hægt er að nálgast þáttinn hérna.

MWM

Fjármagnstekjuskattur liðin tíð hjá flestum einstaklingum

22.1.2021 | 10:06

Skömmu fyrir jól var nýtt frumvarp samþykkt um breytingu á lögum í tengslum við fjármagnstekjuskatt. Tvö atriði skiptir einstaklinga sem fjárfesta í hlutabréfum (bæði í dag og hugsanlega í framtíðinni) miklu máli. Áður fyrr gátu einstaklingar notið skattfrelsis upp að 150.000 krónur á ári (300.000 hjón). Nú er sú upphæð komin í 300.000 krónur (600.000 hjón).

Það sem skiptir einstaka fjárfesta jafnvel enn meira máli er að nú geta einstaklingar ekki bara nýtt frítekjumark vaxtatekna (það er vaxtatekjur vegna innstæðna og vaxtagreiðslur skuldabréfa) eins og verið hefur hingað til heldur nær frítekjumarkið nú einnig til arðstekna og söluhagnaðar félaga sem skráð eru á skipulegum verðbréfamarkaði, eða markaðstorgi fjármálagerninga, sem þýðir að einstaklingar þurfa ekki að greiða fjármagnstekjuskatt af samanlögðum vaxtatekjum og tekjum af hlutafjáreign í formi arðs eða söluhagnaðar allt að 300.000 kr. á árinu 2020 í slíkum félögum.

Samkvæmt mínum heimildum nær ofangreind skilgreining til verðbréfasjóða og einnig erlendra félaga, svo lengi sem þau séu skráð í viðurkenndum erlendum kauphöllum. Staðfesting hefur þó ekki enn fengist.

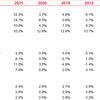

Fyrir flesta Íslendinga gerir frumvarpið það að verkum að þeir þurfa ekki að greiða fjármagnstekjuskatt. Þetta sést í umsögn Ríkisskattstjóra í tengslum við frumvarpið. Þar kemur fram að við framtalsskil árið 2020 (fjármagnstekjur 2019) voru vaxtatekjur einstaklinga undir ofangreindum frítekjumörkum (þ.e. 300.000 krónur á einstakling, vaxtatekjur, arðgreiðslur og söluhagnaður)í tæplega 93% tilvika.

Ríkisskattstjóri bendir einnig á að samkvæmt framtali ársins 2020 voru heildarfjármagnstekjur einstaklinga 111 milljarðar króna. Af því voru vaxtatekjur einstaklinga tæpir 33 milljarðar króna, arður af hlutabréfum tæpir 50 milljarðar króna og söluhagnaður hlutabréfa tæpir 29 milljarðar króna. Athygli vekur að fjármagnstekjur einstaklinga vegna arði af hlutabréfum sé 50% meiri en vaxtatekjur. Prósentan væri enn hærri ef fleiri einstaklingar ættu í dag hlutabréf, en eins og fram kom í fyrri pistli mínum er sú tala afar lág í dag. Þar kemur fram að hlutfall einstaklinga á Íslandi sem eigi í hlutabréfum sé miklu lægra en í öðrum nágrannalöndum og gæti hæglega tvö- til þréfaldast næstu árin.

Í dag fá flestir einstaklingar 0,05% vexti af bankainnstæðum án bindingar en eftir því sem ég kemst næst veitir Landsbankinn hæstu ávöxtun óverðtryggða reikninga, 3,2% á ársgrundvelli, en þá þarf viðkomandi að binda peninginn í fimm ár. Ekki þarf mikið til að raunávöxtunin verði neikvæð á því tímabili, sérstaklega (augljóslega) ef verðbólguskot eigi sér stað. Þetta sögulega lága vaxtastig ætti að draga úr vilja fólks að geyma allt sitt sparifé í bankainnstæðum, en sú upphæð jókst mikið í skugga Covid-19 óvissu.

Ríkisstjórnin hefur með samþykkt þessa frumvarps aukið hvata almennings til að fjárfesta í hlutabréfum. Nú geta flestir einstaklingar fengið skattfrjálsan hagnað af bæði vaxtatekjum og hlutabréfum. Í lágu vaxtaumhverfi þar sem að vaxtatekjur eru vart til staðar er líklegt að aukning verði á því að einstaklingar flytji hluta sparnaðar sín yfir í hlutabréf. Í ljósi þess hversu stór upphæð fjármagnstekna einstaklinga fæst frá arði hlutabréfa þá má gera ráð fyrir því að margir líti til væntra arðgreiðslna hlutabréfa í framtíðinni, þá sérstaklega þeirra fyrirtækja sem eru í stöndugum rekstri og veita jafnar arðgreiðslur, sem svipar til vaxtagreiðslna skuldabréfa, en arðgreiðslur eru vel að merkja ekki jafn tryggar.

MWM

Viðskipti og fjármál | Breytt s.d. kl. 13:16 | Slóð | Facebook | Athugasemdir (0)

Þátttaka almennings á íslenskum hlutabréfamarkaði

21.1.2021 | 13:42

Haustið 1929 féll gengi hlutabréfa í Bandaríkjunum mikið. Það er almennt gleymt, meðal annars í bókum sem fjalla um Kreppuna miklu í grunnskólum Íslands, að gengi þeirra hækkaði töluvert aftur fram að vorinu árið 1930. Eftir það hófst samfelld lækkun sem stóð yfir í tvö ár. Gengi Dow Jones hlutabréfavísitölunnar féll tæplega 90% frá hæsta punkti samhliða Kreppunni miklu. Margir Bandaríkjamenn sóru þess eið að fjárfesta aldrei aftur í hlutabréfum.

Á Íslandi hefur svipuð lexía verið dregin af mörgum. Sárafáir einstaklingar fjárfestu sparnaði sínum í hlutabréf áratuginn eftir að hrunið átti sér stað. Örlítil breyting hefur þó átt sér stað síðustu mánuði. Útboð Icelandair hreyfðu við mörgum sem höfðu ekki komið nálægt fjárfestingum í hlutabréfum lengi vel. Auk þess hefur lágt vaxtastig gert hlutabréf að áhugaverðari kosti en áður. Í dag fá flestir einstaklingar 0,05% árlega ávöxtun fyrir að geyma pening inná lausum innstæðureikningum. Ef fólk er tilbúið til að binda pening í fimm ár inná innstæðureikningum í Landsbankanum þá fást aðeins 3,2% árlegir vextir á innstæðunni, sem veitir vart jákvæða raunávöxtun miðað við verðbólguspár.

Nýleg ritgerð Eddu Jónsdóttur og Sóleyjar Evu Gústafsdóttur rannsakaði helstu ástæður þess að almenningur fjárfesti jafn lítið í hlutabréfum á Íslandi og raun ber vitni. Það ætti ekki að koma á óvart að traust spilaði stóran þátt í því. Þær vitna í rannsóknir Capacents þar sem fram kom að traust almennings til fjármálakerfisins varð nánast að engu í framhaldi af hruninu en það er smám saman á nýjan leik að aukast aftur.

Magnús Harðarson, forstjóri Kauphallarinnar, segir í nýlegu viðtali að ekki væri óeðlilegt að þátttaka almennings á hlutabréfamarkaði væri um tvöfalt til þrefalt meiri miðað við nágrannaþjóðir okkar.

Það þarf reyndar ekki mikið til. Edda og Sóley benda á að þátttaka almennings á hlutabréfamarkaði hafi verið í kringum 5% og hafi lítið breyst fram að síðasta ári. Hún hafi verið um tvöfalt meiri hjá flestum Evrópuþjóðum og margfalt meiri í Bandaríkjunum. Eitt af því sem þær nefna sem hugsanlega leið til að auka þátttöku almennings eru skattaívilnanir vegna hlutabréfakaupa. Slík aðgerð átti sér stað í lok síðasta árs. Tel ég að þær, ásamt auknu trausti og lágvaxtaumhverfi, eigi eftir að leiða til þess margir einstaklingar fari á þessu ári að fjárfesta í hlutabréf á nýjan leik. Fjalla ég aðeins um það á morgun.

Fyrir áhugasama þá er hægt að nálgast ritgerð Eddu og Sóleyjar hérna.

MWM

Viðskipti og fjármál | Breytt s.d. kl. 17:47 | Slóð | Facebook | Athugasemdir (0)

Tillaga að jólagjöf - Afnám haftanna

16.12.2020 | 12:31

Neikvæð efnahagsleg áhrif sökum Covid-19 hafa ekki framhjá fólki. Eitt af því sem hefur reynst örlagaríkt er hversu vel ríkissjóður var staddur í upphafi faraldurs. Hefði skuldahlutfall Íslendinga verið í líkingu við ástandið árin eftir hrun þá hefði verið miklu minna rými fyrir ríkissjóð til að bregðast við. Ein stór ástæða þess hversu vel ríkissjóður var í stakk búinn að sporna við neikvæðum áhrifum Covid-19 má rekja til ársins 2015.

Neikvæð efnahagsleg áhrif sökum Covid-19 hafa ekki framhjá fólki. Eitt af því sem hefur reynst örlagaríkt er hversu vel ríkissjóður var staddur í upphafi faraldurs. Hefði skuldahlutfall Íslendinga verið í líkingu við ástandið árin eftir hrun þá hefði verið miklu minna rými fyrir ríkissjóð til að bregðast við. Ein stór ástæða þess hversu vel ríkissjóður var í stakk búinn að sporna við neikvæðum áhrifum Covid-19 má rekja til ársins 2015.

Þetta var árið sem að fyrstu alvöru skrefin voru tekin varðandi afnámi gjaldeyrishafta sem sett voru í nauðvörn íslensks efnahagslífs árið 2008. Höfðu margir áhyggjur af því, og höfðu góða ástæðu til, að slík höft yrðu viðvarandi. Er þess skemmst að minnast að svipuð höft voru sett árið 1930 og áttu þau að vara til skamms tíma. Þau voru hins vegar ekki afnumin fyrr en árið 1995. Það var tiltölulega lítill hópur fólks sem á heiður af því að þau voru afnumin og færðu ríkissjóð gríðarlegan ábata, meiri en flestum óraði fyrir.

Þegar að höftin voru afnumin snemma sumars 2015 áttuðu fáir sig á því hversu mikilvæg þau voru. Eru þau að mínu mati til dæmis stór ástæða þess að hægt var að hefja feril á lækkun vaxta. Keypti ég sjálfur til dæmis ríkisbréf strax í framhaldinu, enda sannfærður um að vextir ættu eftir að lækka mikið (virði ríkisbréfa með langan tíma til gjalddaga hækkar þegar að almennt vaxtastig lækkar) vegna þessa aðgerða. Enn í dag gera fæstir sér grein fyrir umfangi þess.

Þessi atriði koma fram við lestur bókarinnar Afnám haftanna eftir Sigurð Má Jónsson. Fyrir fólk sem vantar hugmynd að jólagjöf fyrir einhvern sem hefur áhuga á hlutum sem tengjast íslensku efnahagslífi, þá er þetta tilvalin gjöf í ár.

MWM

Viðskipti og fjármál | Breytt s.d. kl. 14:56 | Slóð | Facebook | Athugasemdir (0)

Íbúðalán jafn "dýr" og ríkisbréf

9.12.2020 | 15:02

Dagurinn í dag er einstakur í sögu fjármála á Íslandi og jafnvel þó að víðar væri leitað. Ávöxtunarkrafa í lengsta flokki óverðtryggðra ríkisbréfa (miðað við kaupkröfu á RB31)er þegar þetta er skrifað 3,30% samkvæmt upplýsingum á síðunni keldan.is. Þetta er sama prósenta og vaxtakjörin sem fólki býðst hjá Landsbanka Íslands svo lengi sem að lánshlutfallið fari ekki yfir 70%.

Það kostar með öðrum orðum íbúðaeigendum jafn mikið að fjármagna hús sín og ríkinu að fjármagna rekstur sinn. Hægt er jafnvel að halda því fram að ríkið fjármagni sig á hærri vaxtakjörum því að gjalddagi ríkisbréfa er eftir 11 ár en húsnæðislán greiðast upp á líftíma sem er almennt töluvert lengri. Almennt hækkar ávöxtunarkrafan eftir því sem að líftími lána lengist. Ávöxtunarkrafa ríkisbréfa með gjalddaga árið 2028 er til að mynda um það bil 0,15% lægri. Almenn fjármálafræði gera ráð fyrir að ríkisbréf beri lægstu ávöxtunarkröfuna á hverjum markaði og svo bætist við áhættuálag miðað við lánshæfni skuldara. Í dag er hún samkvæmt ofangreindu ekki til staðar og er jafnvel neikvæð á Íslandi.

Því er ekki hægt að segja annað en að vaxtakjör íbúðalána á Íslandi séu einstaklega góð. Margir, ég þar á meðal, hafa bent á síðustu ár að vaxtakjör á Íslandi séu allt of há. Í dag á slíkt alls ekki við.

MWM

Seðlabankinn á skynsamri braut

11.11.2020 | 18:57

Seðlabankinn boðaði í upphafi faraldursins að hann myndi styrkja íslensku krónuna og einnig vera virkur á skuldabréfamarkaði. Gagnrýnisraddir hafa undanfarið heyrst um að hann hafi ekki verið nægilega virkur á skuldabréfamarkaði. Ég er ósammála þeim röddum og tel að hann eigi frekar að beina spjótum sínum að styrkingu íslensku krónunnar. Með öðrum orðum, áherslur Seðlabankans hafa að mínu mati verið réttar hingað til. Ég fer hér í stuttu máli yfir rök mín.

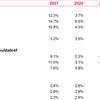

Lítið vit í kaupum á ríkisbréfum

Núverandi verðbólga er 3,5% miðað við síðustu 12 mánuði. Samkvæmt spá Hagfræðideildar Landsbankans (HL) fer hún í 4% á næsta ári. Ávöxtunarkrafa ríkisbréfa (sem eru óverðtryggð) er á bilinu 1-2% fyrir stystu flokkana og í kringum 3,2% fyrir lengstu flokkana. Kaup ríkisbréfa á núverandi kröfu felur því í sér að kaupa bréf með neikvæða raunávöxtun. Hjaðni verðbólga samkvæmt spá HL þá fæst örlítil raunávöxtun fyrir lengstu bréfin frá miðju ári 2021 og árið 2022, þó með þeirri áhættu sem fylgir kaupum á skuldabréfum með gjalddaga eftir langan tíma.

Ég hef fjárfest í ríkisskuldabréfum í næstum því aldarfjórðung. Ég starfaði um hríð sem sjóðsstjóri íslensks skuldabréfasjóðs, hef fjárfest í ríkisskuldabréfum fyrir hönd banka (bæði stöðubók og í tengslum við lausafjárstýringu) og einnig fyrir mig og mína. Að mínu mati hafa ríkisbréf aldrei verið jafn slakur kostur og einmitt í dag. Það er ekki furða að stór erlendur fjárfestir slíkra bréfa seldi þau öll um daginn fyrir 11 milljarða króna.

Því er það vel skiljanlegt að Seðlabankinn fjárfesti í takmörkuðum mæli í ríkisskuldabréfum við þessar aðstæður. Með slíkum kaupum er hann í raun að kaupa skuldabréf á of háu gengi á kostnað skattborgara á meðan að eigendur skuldabréfanna eru að fá hærra verð fyrir þau en eðlilegt markaðsgengi ætti að endurspegla. Það er skiljanlegra að keypt sé eitthvað af stuttum skuldabréfum til að halda skammtímavöxtum í samræmi við stýrivexti og auk þess er verðteygni slíkra bréfa lítil.

Rökin um að Seðlabankinn ætti að kaupa ríkisbréf til að örva útlánastarfsemi eru auk þess ekki fyrir hendi. Það hefur komið margoft fram í fjölmiðlum að bankarnir eigi jafnvel allt of mikið af lausu fjármagni. Ein ástæða þess að þeir eru að lána svo mikið til íbúðakaupa og endurfjármögnun þeirra er sú að þeir hreinlega verða að koma peningi út, sem leiðir til auðveldara aðgengis að fjármagni. Það veldur hækkun á fasteignaverði sem fer út í neysluvísitöluna og hækkar verðbólgu fyrir okkur öll. Seðlabankinn væri því einnig að bera í bakkafullan lækinn að dæla meiri pening í bankakerfið með skuldabréfakaupum.

Gjaldeyriskaup

Raungengi íslensku krónunnar hefur ekki mælst jafn lágt í meira en 5 ár. Seðlabankinn veit allt um þetta því að gögnin eru tekin saman hjá honum. Eftir að hafa keypt erlendan gjaldeyri síðustu ár þegar að ferðamennskan var í hámarki og komið í veg fyrir að krónan styrktist enn frekar, þá er nú góður tími til að nýta hann til að nota þann gjaldeyri til að kaupa íslenskar krónur á nýjan leik. Bæði er bankinn þannig að kaupa til baka íslenskar krónur með gengishagnaði og einnig að minnka sveiflur á gengi íslensku krónunnar. Áhersla Seðlabankans undanfarið hefur verið á slíkum kaupum og ef eitthvað er mætti sú áhersla vera enn meiri.

Eins og ég benti á að ofan eru verðbólguhorfur þannig að lítið vit er í að kaupa óverðtryggð ríkisskuldabréf, auk þess sem setja má spurningarmerki við að Seðlabankinn sé yfir höfuð að stýra langtímavöxtum með beinum kaupum.

Í sömu samantekt HL og vísað er í að ofan kemur orðrétt fram: "Við gerum nú ráð fyrir að verðbólga fari hæst í 4% í upphafi næsta árs og verði einkum knúin af veikingu krónunnar það sem af er þessu ári." Augljóslega er gengi íslensku krónunnar aðalástæða núverandi og væntrar verðbólgu. Með því að kaupa íslenskar krónur, nú þegar að engir ferðamenn eru hvort er eð að koma til Íslands, stuðlar Seðlabankinn að minni verðbólgu. Þannig myndi hann óbeint gera ríkisbréf að áhugaverðari kosti fyrir fjárfesta sem myndi þá leiða til aukningu á eftirspurn eftir ríkisbréfum og þannig lækka ávöxtunarkröfuna, bæði á styttri og lengri endanum.

Niðurstaða

Seðlabankinn er að fylgja réttri stefnu í stýringu peningamála með því að halda stýrivöxtum lágum og einblína á kaupum á erlendum gjaldeyri en láta minna til sín taka á skuldabréfamarkaði. Kaup skuldabréfa ættu að takmarkast við skuldabréf með stuttan líftíma en leyfa markaðinum að mynda ávöxtunarkúrfuna á lengri endanum.

MWM

Viðskipti og fjármál | Breytt 12.11.2020 kl. 09:21 | Slóð | Facebook | Athugasemdir (0)

Samningar aldarinnar og ferðamennska

17.8.2020 | 13:48

Ég var að klára lestur bókarinnar Afnám haftanna eftir Sigurð Má Jónsson. Þetta er afar áhugaverð bók sem ég mæli eindregið með að fólk lesi sem fyrst, til dæmis í góða veðrinu í sumarbústöðum.

Bókin lýsir bæði sögulegan bakgrunn gjaldeyrishaftanna og sérstaklega því hvernig nokkrir aðilar náðu ótrúlega góðum samningum fyrir hönd Íslands gagnvart kröfuhöfum bankanna. Ég leyfi mér að efast um að margir skilji enn þann dag í dag hversu mikilvægir þeir samningar voru og þau áhrif sem þau höfðu á efnahagslegar aðstæður Íslendinga frá árinu 2015. Í raun bliknar flest allt annað í þeim samanburði.

Ein samanburður er ferðamennskan. Þó svo að mörgum hafi fundist aukning ferðamanna hafi verið of hröð og því hafi ekki unnist tími til að aðlaga landi (eins og margar náttúruperlur) og þjóð (það er hreinlega ekki gaman að ferðast um landið þegar að það þarf nánast að taka númer til að njóta sumra staða) þá er það engu að síður ljóst að hún skóp mikla hagsæld, sem endurspeglaðist meðal annars í sterku gengi íslensku krónunnar. Er þess skemmst að minnast að það er ekki langt síðan að færri en 100 krónur dugðu til að kaupa einn bandarískan dollara, en í dag þarf um 135 slíkar krónur.

Sigurður Már gerir ekki lítið úr áhrifum á fjölgun ferðamanna. Bendir hann á að sú fjölgun hafi stuðlað að auknum tekjum í ríkissjóð, launum og fjárfestingum. Aftur á móti skiluðu aðgerðir stjórnvalda samhliða losun hafta árin 2013-2016 þrjátíuföldu því sem ferðaþjónustan skilar árlega í ríkissjóð.

MWM

Viðskipti og fjármál | Breytt s.d. kl. 21:10 | Slóð | Facebook | Athugasemdir (0)

Raunvextir húsnæðislána undir 1%?

7.4.2020 | 14:34

Frumvarp hefur verið lagt fram varðandi breytingu á lögum um vexti og verðtryggingu. Líklegt er að nefnd sé að fara yfir athugasemdir þessa daganna í tengslum við framvarpið, meðal annars mínar. Samandregið eru þær þessar.

1. Breyting á viðmið verðtryggðra lána úr vísitölu neysluverðs í vísitölu neysluverðs án húsnæðis

Þetta er einfaldlega galin hugmynd. Með þessu er verið að veita lán til húsnæðiskaupa með tengingu við neyslu fólks nema því sem tengist húsnæði. Oft hefur verið kvartað undan því að verðtryggð lán væru hálfgerð afleiðulán, en nú er verið að klára dæmið endanlega. Höfuðstóll verðtryggðra lána í kjölfar hrunsins hefði hækkað rúmlega 7% meira (!) en hann gerði hefði þessi boðaða vísitala ráðið ríkjum. Var ástandið ekki nógu alvarlegt? Nær væri að miða við húsnæðisvísitöluna sem gerði það að verkum að höfuðstóll verðtryggða lánsins (til kaupa á húsnæði) myndi einfaldlega sveiflast í takti við húsnæðisverð mínus þeim afborgunum sem ættu sér stað á láninu. Ef kreppa ætti sér stað þá myndi húsnæðisverð nær örugglega lækka en líka höfuðstóll lána og íslenskar fjölskyldur þyrftu síður að selja húsnæði sitt og lenda í fjötrum leigumarkaðarins.

2. Stytta lánstíma verðtryggðra lána úr 40 árum í 25 ár.

Það eru töluvert mörg tilfelli þar sem að það hentar fólki vel að hafa hluta af lánum sínum til 40 ára. Auk þess má spyrja sig hvað felist í því að vera fjárráða ef fólk megi ekki taka lán til 40 ára. Hugsanlegur millivegur í þessu væri að það væri hámarks prósenta sem fólk megi fjármagna sig með 40 ára verðtryggðum lánum. Væri til dæmis 40% af kaupum fólks í húsnæði fjármögnuð með slíkum lánum þá væri sá hluti skilgreindur sem leigulán. Þannig væri það ljóst að 40% af húsnæðinu væri afar seint greiddur niður og ætti því að skilgreinast sem leigulán. Lántaki ætti með öðrum orðum ekki að vera í vafa um það að 40% húsnæðisins væri í raun í leigu þó svo að greitt væri einhver prósenta af láninu (um það bil 2% á ári fyrstu 10 árin).

Allur textinn er hér að neðan:

https://www.slideshare.net/marmixa/umsogn-um-breytingu-a-logum-um-vexti-og-verdtryggingu

MWM

Viðskipti og fjármál | Breytt s.d. kl. 15:08 | Slóð | Facebook | Athugasemdir (1)