Margt er jákvætt í Lífskjarasamningunum í tengslum við íbúðalán, sumt hugsanlega gott og hugsanlega ekki, og eitt atriði er einfaldlega galið. Fer ég yfir þessi atriði í þessum pistli. Neðangreint er fengið frá mbl.is á þessari slóð en röðin er þó ekki sú sama.

Plúsar

- Frá og með ársbyrjun 2020 verði lágmarkstími verðtryggðra neytendalána lengdur úr fimm árum í tíu ár. Með því móti er komið í veg fyrir verðtryggingu allra eða allflestra tegunda neytendalána, þ.e. annarra en húsnæðislána.

- Skoðaðir verði auknir hagrænir hvatar til töku óverðtryggðra lána, t.d. í formi veðsetningarhlutfalla, skattfrelsi séreignarsparnaðar og tilgreindrar séreignar eða að vaxtabætur taki aðeins til vaxta en ekki verðbóta.

Ofangreind atriði eru til þess fallin að þrengt verði að fólki að taka einungis verðtryggð lán til húsnæðiskaupa. Það er eðlilegt því að verðtryggð lán ættu í raun að vera skilgreind sem leigulán – sjá umræðu mína um það hérna. Ókostur verðtryggðra lána er að þau eru greidd hægar niður en óverðtryggð lán, bæði vegna þess að aukin verðbólga leggst ofan á höfuðstólinn og líka af því að flest verðtryggð lán eru jafngreiðslulán sem þýðir að afborganir fyrstu ára eru sáralitlar en óverðtryggð lán eru almennt með fastar afborganir. Slík lán ættu því ekki að vera í boði til neyslukaupa.

Það er hægt að nýta ýmsar leiðir til þess að greiða lán hraðar niður. Sumt hefur þó nú þegar verið lagt fram eins og Fyrsta fasteign (faste1gn). Sú framkvæmd miðar að því að fólki sé gert kleift að taka óverðtryggð lán, sem hafa hærri greiðslubyrði en verðtryggð lán, en með nýtingu séreignarsparnaðar sé hægt að lækka kostnað fólks í tengslum við fasteignakaup. Ég hef áður fjallað um þetta hérna, þar sem ég sagði að:

…tillagan er í stuttu máli að veita fólki sem er að kaupa fyrstu sína fasteign möguleika á að nýta sér séreignasparnað. Þrjár leiðir eru í boði. Sú fyrsta er möguleiki á því að safna fyrir afborgun á fyrstu fasteign, ekki ósvipað sparimerkjafyrirkomulaginu fyrir mörgum árum síðan. Þetta er góð leið til að virkja sparnað. Einnig er hægt að nota sparnað til að greiða inn á höfuðstól lána og þriðja leiðin, sem er svipuð, er blönduð leið, þar sem greitt er af afborgunum og einnig höfuðstól lána. Hægt er að nýta sér þessar leiðir í allt að 10 ár.

Það er blandaða leiðin sem ég tel vera lykillinn að farsælli lausn á því að draga úr vægi verðtryggðra lána. Með því að nýta sér blönduðu leiðina getur fólk enn tekið 40 ára lán en í stað þess að þau séu verðtryggð, sem felur í sér nánast enga eignamyndun fyrstu 20 ár lánstímans, getur fólk notað séreignarsparnaðinn til að greiða inn á höfuðstól lána og afborganir. Með því væri hægt að taka verðtryggt lán en með aðstoð séreignarsparnaðar væri greiðslubyrðin svipuð óverðtryggðu láni (í dæminu að neðan er séreignarsparnaður greiddur inn á óverðtryggða láninu en ekki því verðtryggða).

Nú stendur til að lækka lánstímann niður í 25 ár en ofangreint stendur þó óhaggað. Ég hef ávallt verið fylgjandi því að fólk geti nýtt sér séreignarsparnað sinn til húsnæðiskaupa, sjá hérna -https://mixa.blog.is/blog/mixa/entry/981433/ - og tel ég að þessi skref séu kærkomin viðbót fyrir almenning til að tryggja sér sitt eigið húsnæði.

Það er nauðsynlegt að auka hvata til þess að taka óverðtryggð lán eins og ég fjallaði um í þessari skýrslu um verðtryggingu (blaðsíður 32-33) - https://www.vr.is/media/2057/verdtrygging-fjarskuldbindinga.pdf – þar sem ég lagði til að skapa þyrfti markað með óverðtryggðum lánum. Sú staðreynd að skýrslan sé aðeins átta ára gömul sýnir hversu mikil breyting hefur verið varðandi óverðtryggð lán síðustu árin. Því má við bæta að ég kenni muninn á verðtryggðum og óverðtryggðum lánum í HR og flestir mínir nemendur hafa í framhaldinu tekið óverðtryggð lán, annað hvort að hluta til eða einungis slík lán. Væri hópurinn eldri þá væri valið líklegast öðruvísi, sem leiðir umræðuna að hugsanlegum mínus.

Mínusinn

- Frá og með ársbyrjun 2020 verði óheimilt að veita verðtryggð jafngreiðslulán til neytenda til lengri tíma en 25 ára nema með ákveðnum skilyrðum. Rökin fyrir þessu felast fyrst og fremst í þeim ókostum verðtryggðra jafngreiðslulána að verðbótum er bætt við höfuðstól lánsins og greiðslu þeirra frestað þannig að eignamyndun verður hægari en ella og líkur á neikvæðu eigin fé lántaka aukast.

Hér sveiflast ég örlítið á milli kosta og galla þess að stytta lánstíma lána. Í grein sem ég skrifaði árið 2010 - http://www.vb.is/frettir/segir-skynsamlegt-a-stytta-lanstima-husnislana/58898/ - benti ég á að verð væri að „leigja“ pening í svo langan tíma með 40 ára verðtryggðum lánum. Það eru, hins vegar, tilfelli þar sem að fólk vill einfaldlega ekki greiða niður lán svo fljótt. Séu slík lán í boði þá ætti þá að skilgreina þau sem leigulán en ekki hefðbundin lán þar sem að höfuðstóll lána sé greiddur smám saman niður eins og ég fjallaði nýverið um - https://www.mbl.is/vidskipti/pistlar/marmixa/2217211/ - en í þessari grein kemur fram að:

Að leigja eða eiga

Það gefur auga leið að fólk getur með verðtryggðum lánum átt stærra húsnæði vegna þess að greiðslubyrði slíkra lána er miklu lægri. Fórnarkostnaðurinn er að fólk er að greiða leigu í formi vaxtakostnaðar lengur fyrir þann hluta húsnæðisins sem það tók lán fyrir.

Fyrir marga er þetta einfalt val. Hægt er að eiga betra húsnæði en ella með verðtryggðum lánum en þau eru greidd hægt niður. Verðtryggð lán gerir mörgum það kleift að eiga betra húsnæði, eða í sumum tilvikum hreinlega að eiga húsnæði yfir höfuð. Sé vilji fyrir því að mynda hratt eignarhluta í húsnæði þá þarf að lifa í minna húsnæði í dágóðan tíma til að hægt sé að standa undir greiðslubyrðinni….

… Það felst mikil þversögn í því þegar stjórnmálamenn tala um að efla leigumarkaðinn en skammast út í verðtryggð lán á sama tíma. Með því að líta á vaxtakostnað sem leigugjald þá sést að verðtryggð lán eru ekki ósvipuð því að vera í leiguhúsnæði. Aðal munurinn er sá að í „eigin“ húsnæði getur leigusali til dæmis ekki hent þér út á góðum airbnb tímum eða vegna annarra ástæðna. Þú ræður yfir húsnæðinu, þrátt fyrir að þú sért hér um bil að leigja hluta þess með löngum verðtryggðum lánum.

Auk þess er fólk sem leigir ekki að eignast neitt í húsnæði sínu. Leigukostnaður er það eina sem það greiðir. Þetta er nánast hið sama og kostnaður verðtryggðra lána nema hvað það heitir leiga ef maður á ekki húsnæðið en vaxtakostnaður ef maður á það. Þó svo að eignarmyndun sé afar hæg fyrstu árin með verðtryggð lán þá er þó einhver eignarmyndun að eiga sér stað. Sé fólk í húsnæðinu lengur en 10 ár þá fer eignamyndun smám saman að verða hraðari.

Þar sem að núverandi tillögur stuðla að því að fólki gefist kostur á hraðari eignarmyndun með notkun séreignarsparnaðar þá er hægt að koma með rök um að þetta sé ekki það stór mínus. Á móti kemur að stór hluti fólks á miðjum aldri hefur litla sem enga þörf á því að greiða niður lán sín það hratt. Þetta á sérstaklega við um fólk sem búið er að minnka við sig í fermetrum talið og á ef til vill 70-80% í húsnæðinu og er einfaldlega sátt við að greiða fyrst og fremst „leigugjald“ fyrir þann hluta húsnæðisins sem það á ekki.

Galni hlutinn

- Frá og með ársbyrjun 2020 verði vísitala neysluverðs án húsnæðis grundvöllur verðtryggingar í lögum um vexti og verðtryggingu á nýjum neytendalánum.

Að vara við hruni er ekki góð skemmtun. Þetta kynntist ég vel hið fræga ár 2007. Ég skrifaði pistil um hættuna við því að taka húsnæðislán í erlendri mynt. Þakkirnar voru litlar en ég fékk þó nokkra blómvendi í framhaldi af hruninu frá fólki sem sparaði sér nokkrar svefnlausar nætur af því að það hafði ekki tekið slík lán (dómstólar hefðu reyndar verið því meira en hliðhollir einhverjum mánuðum síðar).

Ég tel að með þessu sé verið að búa til tímasprengju sem gæti á einhverjum tímapunkti sprungið með látum. Í „mínus“ tillögunni kemur eftirfarandi fram (ég endurtek tillöguna hérna):

Rökin fyrir þessu felast fyrst og fremst í þeim ókostum verðtryggðra jafngreiðslulána að verðbótum er bætt við höfuðstól lánsins og greiðslu þeirra frestað þannig að eignamyndun verður hægari en ella og líkur á neikvæðu eigin fé lántaka aukast.

Það er með ólíkindum að þessi orð séu skrifuð hér um bil hlið við hlið, það er að afnema húsnæðisliðinn úr vísitölunni sem húsnæðislán séu miðuð við. Nær væri að miða við vísitölu íbúðaverðs. Hækki íbúðaverð þá fylgdi vísitalan þeirri hækkun. Á móti myndi það gerast að þegar að íbúðaverð lækki, eins og líklegt er að gerist næstu misseri, þá myndi höfuðstóll lána líka lækka. Hefði sú vísitala til dæmis verið viðmiðið í hruninu þá hefði höfuðstóll lána lækkað um það bil 20%.

Í stað þess að fjölskyldur misstu húsnæði sitt í umvörpum þá hefði höfuðstóll á fasteignalánum íslenskra fjölskyldna lækkað sem því næmi.

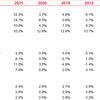

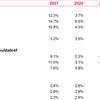

Ein réttmætt gagnrýni verðtryggðra lána er að þau eru eins og afleiða. Íbúðaverð getur lækkað á sama tíma og verðbólga eykst. Með þessu er verið að gera afleiðina enn áhrifameiri. Myndin að neðan sýnir þróun neysluvísitölunnar, húsnæðisvísitölunnar og neysluvísitölunnar án húsnæðisliðar árin 2009-2019. Misvægið á milli hækkunar á höfuðstól húsnæðislána og íbúðaverð húsnæðis er töluvert meira þegar að húsnæðisliðurinn er tekinn úr menginu.

Þessi breyting er væntanlega tengd frumvarpi sem lagt var fram á Alþingi nýverið. Eitt af rökunum var að:

Undanfarin ár hafa verðtryggð lán hækkað mikið vegna áhrifa húsnæðisliðar í neysluvísitölu og mun meira en gerst hefði ef miðað hefði verið við neysluvísitölu án húsnæðisliðar, en hækkun húsnæðisliðar hefur haldið uppi verðbólgu á Íslandi að mestu undanfarin sex ár.

Þessi rök eru fáránleg. Þau svipa til þess að segja að hlutabréf, segjum til dæmis í bönkum, hafi hækkað mikið undanfarin ár og því séu þau góð fjárfesting. Myndi einhver hlusta á slík rök í dag?

Ef kreppa á sér stað á Íslandi og íslenska krónan gæfi eftir samhliða lækkunum á húsnæði þá gæti fjöldi fólks enn á ný misst húsnæði sitt vegna þessa misvægis, sem nú er verið að stigmagna. Hver ætlar að bera ábyrgð á því?

MWM

Flokkur: Viðskipti og fjármál | Facebook

Bæta við athugasemd [Innskráning]

Þú ert innskráð(ur) sem .

Innskráning