Bloggfærslur mánaðarins, október 2017

Þegar kemur að vaxtastigi hverju sinni, gjaldeyrishöftum og stöðugleika gjaldmiðils þá þarf að velja og hafna. Freistandi er fyrir stjórnmálaflokka að tala um að afnema gjaldeyrishöft, lækka vexti og halda íslensku krónunni stöðugri. Dæmin sýna að slíkt endar alltaf með skelfingu og er fall íslensku krónunnar árið 2008 góð áminning um slíkt. Spurningin er, hvað vilja stjórnmálaflokkar á Íslandi velja og hafna næstu árin?

Stýrivextir

Almenna reglan varðandi stýrivexti er sú að seðlabankar hækka vexti þegar hagvöxtur er mikill. Hækkandi vaxtastig hækkar „leigugjald“ fjármagns og dregur því úr eftirspurn eftir fjármagni sem notað er til framkvæmda og í neyslu. Oft hækka seðlabankar vexti til að sporna við þenslu umfram eðlileg langtímaviðmið sem lýsir sér stundum í of mikilli eftirspurn eftir vinnuafli.

Að sama skapi lækka seðlabankar vexti þegar að efnahagur tiltekin ríkis er í lægð, oft með atvinnuleysi sem fylgifisk. Það stuðlar að lægra „leigugjaldi“ fjármagns með það fyrir augum að fyrirtæki og almenningur séu móttækilegri til þess að taka lán. Slíkt eykur almennt neyslu sem eykur eftirspurn eftir vinnuafli og dregur því úr atvinnuleysi.

Stýrivextir á Íslandi í dag

Fáum hefur dulist að hagvöxtur á Íslandi hefur verið gríðarlegur undanfarin ár. Atvinnuleysi hefur til að mynda sjaldan mælst eins lítið og í dag. Engu að síður telja margir, að nú lækka þurfi vaxtastig enn frekar. Auðvelt væri að benda á að háværar raddir eru um að lækka þurfi vaxtastig. Rök gegn of lágu vaxtastigi eru að slíkt gæti opnað á óhóflega útlánastarfsemi og er nýlegt dæmi hinn mikla þensla lánveitinga til fasteignakaupa í Bandaríkjunum fyrstu árin á þessari öld, sem til dæmis eru gerð skemmtileg skil í bókinni The Big Short eftir Michael Lewis (2010).

Í ljósi þess að á Íslandi er hagvöxtur mikill og atvinnuleysi við svipuð mörk og það var árin 2005-2007 virðist vera þverstæðukennt kalla eftir lægra vaxtastigi. Þessi áköll um lægra vaxtastig er áhugavert að tengja við kenninguna um hinn ómögulega þríhyrning (e. Impossible Trinity). Í grein sem birt var í Vísbendingu í vor fjallaði ég um þennan þríhyrning. Horfði ég til tveggja nýlegra rannsókna sem veita ákveðna innsýn inn í líklega þróun á Íslandi varðandi áherslur á vaxtastig, stöðugleika íslensku krónunnar og fjármagnshöft. Hér er samantekt af þeim skrifum og fjalla ég auk þess aðeins nánar um efnið og stöðuna eins og ég sé hana í dag.

Hinn ómögulegi þríhyrningur

Kenningin um ómögulega þríhyrninginn segir að ríki geti á hverjum tímapunkti einungis valið tvo af þremur æskilegum kostum í vaxtaumhverfi og stöðugleika fjármagns. Þeir eru:

- Frjálst flæði fjármagns

- Sjálfstæð vaxtastefna

- Beintenging á gengi gjaldmiðils

Hægt væri til dæmis hægt að hafa frjálst flæði fjármagns og beintengja gengi gjaldmiðils en þá er ekki hægt að vera með sjálfstæða vaxtastefnu. Vaxtastig getur þá, með öðrum orðum, ekki verið annað en það er í helstu viðskiptaríkjum. Ríki Evrópusambandsins eru dæmi um svæði með frjálst flæði fjármagns og beintengingu á gamla gjaldmiðli sínum við evruna en sjálfsstæðri vaxtastefnu allra ríkja var fórnað við inngöngu í sambandið. Væri Austurríki til dæmis með lægra vaxtastig en aðrar Evrópuþjóðir þá myndi fjármagn flæða frá landinu til annarra evrulanda þar sem hægt væri að fá hærri vexti. Væri vaxtastigið hærra í Austurríki myndi fjármagn flæða til landsins með þunga sem landið réði ekki við. Austurríki þyrfti að lækka vaxtastig á nýjan leik, aftengja beintengingu gjaldeyris (með öðrum orðum, hætta að nota evruna) eða hefta innflæði fjármagns til landsins.

Því er það svo að, sé sjálfstæð vaxtastefna einnig ríkjandi þá leiðir það nánast undantekningalaust á endanum til „leiðréttingar“ á gjaldmiðli þess, því sjálfsstætt vaxtastig þýðir nær undantekningarlaust mismunandi vaxtastig á milli þjóða. Sé vaxtastig til dæmis hærra en í helstu viðskiptalöndum flæðir erlent fjármagn inn í landið sem eykur eftirspurn eftir innlenda gjaldmiðlinum. Því til viðbótar myndi almenningur og fyrirtæki taka lán í erlendum myntum því þeir bæru „enga“ gjaldeyrisáhættu. Seðlabanki getur vegið á móti slíkri þróun að ákveðnu marki þangað til blaðran springur og gengið gefur eftir.

Ég hef fjallað náið um þetta efni áður og hægt er að sjá þá grein hérna.

Þetta tiltölulega lögmál er tiltölulega einfalt en samt áttuðu margar þjóðir sig ekki á mikilvægi þessara tengsla fyrr en um seinan. Dæmi eru frændþjóðir okkar, Finnland og Svíþjóð, sem „kusu“ öll þrjú hornin og var það stór ástæða bankakreppunnar sem skall á árin 1990-1992 (Jonung, Kiander og Vartia 2008). Svipaða sögu má segja um Mexikó árið 1994, mörg Asíuríki árin 1997-1998 og Argentínu 2001-2002 (Allen 2003). Svipaðar aðstæður ríktu hér fyrir hrun. Þó svo að beintenging hafi ekki verið við lýði á Íslandi árin fyrir hrun þá var frjálst flæði fjármagns ríkjandi hér og ofuráhersla lögð á stöðugan gjaldmiðli að því marki að Seðlabankinn hækkaði vexti (langt umfram vexti í öðrum löndum) mikið árin fyrir hrun með það fyrir augum að styðja við íslensku krónuna. Íslendingar, sem margir hverjir töldu að íslenska krónan héldist stöðug, tóku erlend lán í miklum mæli, enda vaxtastig hér komið í hæstu hæðir. Eftir mörg ár þar sem erlendur gjaldeyrir var nánast á útsölu (eins og reyndar í dag, sjá hérna) endaði sú sæla með mikilli veikingu íslensku krónunnar sem olli íslensku þjóðbúi stórkostlegum skaða (sjá til dæmis Þröstur Olaf Sigurjónsson og Már Wolfgang Mixa 2011).

Það er þó ákveðin einföldun að ríki hafi ekki nema um tvö horn að velja. Mörg þeirra hafa fórnað hluta af fleiri en einu horni, einfaldlega í mismunandi magni. Dæmi um slíkt væri að frjálst flæði fjármagns væri að hluta til staðar og beintenging við aðra gjaldmiðla væri ekki „bein“ heldur mætti gengið sveiflast innan ákveðinna marka. Erfitt er að mæla slíkar „fórnir“. Hins vegar er hægt að líta svo á að sé einu horni algjörlega fórnað sé samspil tveggja þátta með stuðulinn tvo. Hins vegar er einnig hægt að fórna hluta af fleiri en einu horni. Sé til dæmis í kringum helming af tveimur hornum fórnað, þá er fórnin hjá þeim tveimur með samtöluna einn. Þá er engu að síður stuðullinn tveir en til staðar í hornunum. Það er það sem mörg ríki í dag gera, fórna hluta af kannski tveimur hornum og eru hornin samtals nálægt stuðlinum tveimur* (Aizenman et al., 2013).

Núverandi staða á Íslandi

Afnám gjaldeyrishafta hefur breytt aðstæðum á Íslandi töluvert. Gjaldeyrishöft voru í mörg ár „fórn“ Íslands í hinum ómögulega þríhyrningi, því hér hefur ríkt sjálfstæð vaxtastefna og unnið hefur verið að því að styrkja krónuna (virðist vera ótrúlega fjarlæg veröld árið 2017, aðeins nokkrum árum síðar). Ákveðinn gjaldeyrishöft ríkja þó enn því erlendir fjárfestar mega ekki fjárfesta í íslenskum skuldabréfum án fórna sem gerir slíkar fjárfestingar lítt fýsilegar. Íslendingar geta aftur á móti fjárfest næstum því að vild erlendis og eru lífeyrissjóðir meira að segja hvattir til að auka fjárfestinga á erlendri grundu. Ætla má því gróflega að helmingi til þriðjungs þess horns í þríhyrningnum sé í dag fórnað.

Rússibanareið íslensku krónunnar hefur verið gríðarleg síðustu ár. Ef einhvern tíma hefur verið tækifæri til að beintengja íslensku krónuna við aðrar myntir með einhverjum hætti þá er það núna. Er jafnvel rými til að veikja krónuna áður en kæmi til slíkrar beintengingar.

Vaxtastig á Íslandi er hins vegar á þveröfugt við önnur ríki. Flest viðskiptaríki Íslands eru með stýrivexti í kringum 1%, en stýrivextir á Íslandi eru þegar þessar línur

skrifaðar 4,25%. Það ríkir því gífurlegur vaxtamunur. Sé vilji til að minnka gengissveiflur íslensku krónunnar þá eru góð rök fyrir því að þessi vaxtamunur þurfi að minnka.

Þetta eru helstu rök fyrir því að vaxtastig hérlendis eigi að lækka þó að slíkt sé í andstöðu við þá almennu reglu að vaxtastig eigi einungis að lækka þegar samdráttur á sér stað í efnahagslífinu. Væru gjaldeyrishöft enn frekar afnumin yrði enn meiri þörf á því að minnka vaxtastig eða lifa með enn frekari óstöðugleika krónunnar.

Ísland og umheimurinn

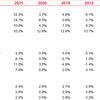

Til að glöggva sig á líklegum áherslum í tengslum við hinn ómögulega þríhyrning á Íslandi á næstu árum er vert að líta til rannsókna um áherslu þjóða síðustu ára í þessu tilliti. Aizenman ofl. (2013) rannsökuðu muninn á áherslum á milli iðnvæddra þjóða (e. Industrialized countries) og nýmarkaðsþjóða (e. Emerging market countries).

Helstu niðurstöður Aizenman ofl. eru að áherslur iðnvæddra þjóða frá aldamótum hafa verið að auka beintengingu á gjaldmiðlum (það er að minnka gengissveiflur) og veita frjálst flæði fjármagns. Það þýðir með öðrum orðum að sjálfsstæð vaxtastefna hefur vikið til hliðar. Evrusamstarf margra þjóða skýrir þessa þróun að ákveðnu marki.

Nýmarkaðsþjóðir hafa aftur á móti lagt mesta áherslu á samspil sjálfstæðrar vaxtastefnu og beintengingu gjaldmiðla (eða sporna við sveiflum) og því fórnað frjálsu flæði fjármagns. Minnsta áherslan hjá nýmarkaðsþjóðum hefur snúið að samspili beintengingar gjaldmiðla og frjálsu flæði fjármagns. Líklegt er að þær þjóðir séu illa brenndar af frjálsu flæði fjármagns á tíunda áratugnum þegar fjármagnsflæði inn í lönd þeirra orsökuðu efnahagslegar bólur og fjármagnið „hörfaði“ þegar að slæm áhrif mikillar ofþenslu fóru að gera vart við sig. Það er því skiljanlegt að þær þjóðir séu tilbúnari en ella til að fórna frjálsu flæði fjármagns.

Í þessu tilliti svipar núverandi áherslu Íslands, það er sjálfsstæðrar vaxtastefnu, mest til nýmarkaðsríkja. Mesta áherslan síðustu ár hefur verið „fórn“ í formi gjaldeyrishafta, það er frjálsu flæði fjármagns. Skilgreini Íslendingar sig sem iðnvædda þjóð má telja líklegt að breyting verði á þessari stefnu. Að afnema gjaldeyrishöft að hluta til hlýtur að þýða að Íslendingar þurfi að sætta sig við enn frekari sveiflur á íslensku krónunni eða minnkun vaxtamunar. Slíkt er skref í átt að stefnu iðnvæddra þjóða.

Því má við bæta að Aizenman ofl. benda einnig á að nýmarkaðsríki hafa aukið gjaldeyrisforða sinn mikið til þess að auka getu sína til að höggva hluta af hverju horni þríhyrningsins en halda engu að síður jafnvægi að því marki að halda stuðlinum í átt að einum. Þetta er í svipuðum takti og nú er að gerast á Íslandi, með stöðugum kaupum Seðlabankans á erlendum gjaldeyri.

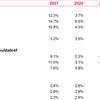

Ísland – Hægri / vinstri

Beckmann ofl. (2017) birtu mjög nýlega rannsókn sem tekur svipaðan pól í hæðina og Aizenmann ofl. Þeirra rannsókn einblíndi hins vegar á hvort þær ákvarðanir sem voru teknar hvað varðar horn þríhyrningsins væru mismunandi eftir því hvaða stjórnmálalegu öfl, það er til vinstri eða hægri, væru ráðandi.

Fram kemur í grein þeirra að nauðsynlegt sé að aðgreina á milli tímabila. Þegar nær dregur kosningum virðast stjórnmálamenn líklegri til þess að einblína á skammtímasjónarmið og taka ákvarðanir sem auka hagvöxt, þó svo að langtímaáhrif af slíkum ákvörðunum séu ekki endilega skynsamleg. Þessu til viðbótar hefur staða efnahags hverju sinni áhrif. Þegar á bjátar í efnahagsmálum virðast stjórnmálamenn vera tilbúnari til þess að hliðra til hugmyndafræði sinni.

Að þessu sögðu gefa niðurstöður Beckmann o.fl. til kynna að lítill munur er á vinstri og hægri stjórnum hvað varðar frjálst flæði fjármagns. Vinstri stjórnir leggja hins vegar minni áherslu á beintengingu gjaldmiðla og meiri áherslu á sjálfstæða vaxtastefnu þegar efnahagurinn er ásættanlegur. Ríki samdráttur í efnahagslífinu virðast vinstri stjórnir aftur á móti breyta hugmyndafræðilegri stefnu sinni og eykst þá áherslan á beintengingu gjaldeyris og áherslan á sjálfstæða vaxtastefnu minnkar. Með öðrum orðum, ef samdráttur er ríkjandi þá eykst áherslan á minni sveiflur í gjaldeyri hvers ríkis.

Ekki er fjallað sérstaklega um hugmyndafræði hægri stjórna í greininni en þar sem tekið er fram að lítill munur sé á vinstri og hægri hugmyndafræði varðandi frjálst flæði fjármagns má leiða að því líkum að hægri stjórnir hafi þveröfuga sýn á hinum hornum þríhyrningsins. Hægri stjórnir eru því líklegar til þess að leggja, í eðlilegu árferði, (það er þegar að efnahagsvöxtur er ásættanlegur) áherslu á beintengingu gjaldmiðla og minni áherslu á sjálfstæða vaxtastefnu. Þetta er í samræmi við fyrri rannsóknir sem sýna að hægri stjórnir vilja síður vinna sig úr efnahagslegum lægðum með því að veikja gengið og sporna þannig við atvinnuleysi, því það eykur verðbólgu og hækkar vaxtastig, en slíkt kemur niður á langtímafjárfestingum.

Ísland innan þríhyrningsins

Með ofangreindar rannsóknir til hliðsjónar er hægt að staðsetja mögulega stöðu Íslands í ómögulega þríhyrningnum í nánustu framtíð.

Í aðstæðum sem nýverið ríktu, þar sem að hægri stjórn var ríkjandi mátti samkvæmt ofangreindum rannsóknum leiða líkum að því að þróunin yrði á aukna áherslu á beintengingu gjaldmiðils á kostnað sjálfstæðrar vaxtastefnu. Samkvæmt þessu mátti telja að beintengingu yrði komið á tímabilinu í einhverju formi og að stýrivextir myndu lækka mikið í áttina að þeim stýrivöxtum sem ríkja hjá helstu viðskiptaþjóðum okkar. Benda má á í þeim efnum að sett var á laggirnar þriggja manna verkefnisstjórn um peningastefnu Íslands. Í tilkynningu frá fjármálaráðuneytinu kom orðrétt fram: Í endurskoðuninni verður rammi núverandi peningastefnu metinn, greint hvaða umbætur sé hægt að gera á peningastefnunni að því gefnu að halda skuli í megineinkenni núverandi peningastefnu sem byggir á verðbólgumarkmiði og greina aðra valkosti við peningamálastjórnun, svo sem útfærslur á gengismarkmiði, til dæmis með hefðbundnu fastgengi eða fastgengi í formi myntráðs (feitletrun gerð af mér).

Þetta breyttist gríðarlega mikið þegar stjórnin sprakk um daginn. Með aukinni óvissu um pólitískt framhald er líklegt að handan hornsins sé vinstri stjórn. Samkvæmt niðurstöðum Beckman et al. er líklegra að undir slíkum kringumstæðum sveiflist gengi íslensku krónunnar enn meira en áður og að vaxtamunur haldist áfram mikill á milli Íslands og viðskiptalanda okkar. Með öðrum orðum, stýrivextir gætu allt eins hækkað þveröfugt við það sem flestir markaðsaðilar gerðu áður ráð fyrir.

Þetta hefur ekki farið framhjá markaðsaðilum. Ávöxtunarkröfur flestra óverðtryggðra skuldabréfa hækkaðu um 50 bps (hálft prósent) daginn eftir að stjórnarslitin áttu sér stað. Hækkandi vaxtastig hefur neikvæð áhrif á gengi hlutabréfa enda hefur gengi flestra hlutabréfa hérlendis lækkað á sama tímabili.

Tilkynning Seðlabankans um vaxtalækkun í síðustu viku kom því mörgum markaðsaðilum á óvart. Ég tel að sú lækkun hefði ekki átt að vera svo óvænt tíðindi. Þó svo að vinstri stjórn sé hugsanlega í pípunum þá fara áhrif þess að gjaldeyrishöft hafi verið afnumin tæplegast framhjá peningastefnunefnd seðlabankans. Jafnvel eftir lækkun stýrivaxta í síðustu viku er enn í kringum 3% vaxtamunur á milli Íslands og helstu viðskiptalanda okkar. Vissulega færast stýrivextir hérlendis líklegast ekki jafn hratt í áttina að erlendum stýrivöxtum í ljósi þess að vinstri stjórn sé hugsanlega í pípunum, samkvæmt ofangreindum rannsóknum, en leitnin er engu að síður í þá áttina.

Það eru kostir og gallar við „fórnir“ í hinum ómögulega þríhyrningi. Væru gjaldeyrishöft til að mynda afnumin að fullu myndi aukið fjármagn flæða til Íslands í kaupum á skuldabréfum. Slíkt myndi þrýsta ávöxtunarkröfunni niður í áttina að vaxtastigi annarra landa. Með því myndu vextir almennings og fyrirtækja lækka. Á móti koma þau rök að það gæti á nýjan leik leitt til ofþenslu og jafnvel að hingað flæddi fjármagn sem hörfaði á versta augnabliki. Þeir sem muna eftir atburðarrás í tengslum við íslensku krónuna árið 2008 þurfa vart á upprifjun varðandi þau áhrif að halda.

Ekki er ólíklegt að vaxtastig hérlendis færist í áttina að erlendu vaxtastigi. Það myndi auka stöðugleika íslensku krónunnar en á móti kæmi að aðhaldsaðgerðir yrðu nauðsynlegar. Einfaldasta leiðin í þeim efnum væri að hækka skatta og draga úr fjárfestingum.

Stefnan hjá íslenskum stjórnmálaflokkum?

Áhugavert væri að heyra frá stjórnmálaflokkum hvaða áherslur þeir koma til með að hafa í þessu sambandi. Afar ólíklegt er að nokkur þeirra vilji auka gjaldeyrishöft á nýjan leik. Hins vegar væri áhugavert að heyra hvort þeir telji að afnema eigi höft að fullu, hvort að þeir líti frekar til aukins stöðugleika íslensku krónunnar með einhverri útgáfu af beintengingu eða hvort „fórna“ ætti sjálfstæðri vaxtastefnu, eða draga úr henni að einhverju leyti. Ég skora því á þá íslensku stjórnmálaflokka sem nú bjóða fram að svara eftirfarandi:

- Er vilji til að auka gjaldeyrishöft enn frekar?

- Er vilji til að minnka gengissveiflur íslensku krónunnar?

- Er vilji til að viðhalda sjálfstæðri vaxtastefnu?

Í aðdraganda kosninga er freistandi að svara öllum ofangreindum spurningum með svarinu já. Slíkt væri aftur á móti ótrúverðugt og myndi án efa leiða til fjármálalegs hruns í einhverjum mæli á ákveðnum tímapunkti. Stjórnmálaflokkum er hér með boðið að svara í athugasemdakerfinu hér að neðan.

MWM

* Stuðullinn einn er notaður í greininni. Ég tel að þessu sé betur lýst með því að miða við stuðulinn tvo.

Fundur Samtaka iðnaðarins

Í morgun (17.10.2017) héldu Samtök iðnaðarins áhugaverðan fund um áherslur flokkanna varðandi innviðauppbyggingu á Íslandi næstu árin. Hægt er að sjá upptöku af fundinum í gegnum þennan tengil - http://www.si.is/frettasafn/ahugaverdar-umraedur-a-fundi-si-med-forystufolki-stjornmalanna.

Á fundinum sátu talsmenn allra flokka í framboði fyrir svörum. Fundarstjórinn lagði mikla áherslu á að talsmennirnir svöruðu tiltölulega afdráttarlaust spurningunum, sumum helst með já eða nei svörum. Flest af því sem að spurt var um tengist þessari grein. Ég fjalla hér stuttlega um þrjú atriði, bæti við athugasemdum og auk þess síðan tveimur spurningum sem ég hefði komið á framfæri hefði fundargestum gefist kostur á slíku í lok fundar.

Álögur fyrirtækja

Spurt var að því hvort að lækka ætti álögur fyrirtækja. Þrýst var sérstaklega á talsmennina að fjalla um tryggingargjald fyrirtækja og hvort að það verði lækkað á næstu mánuðum. Segja má að allir flokkar hafi tekið undir þetta og lofuðu nánast allir flokkarnir að það verði lækkað næstu mánuði.

Peningastefna

Hér voru sumir talsmenn spurðir út í áherslur varðandi peningastefnu. Því miður voru ekki allir talsmenn spurðir út í skoðun sína í þeim efnum, ekki veit ég af hverju. Þorsteinn Víglundsson (Viðreisn) sagði að þessar kosningar ættu að snúast fyrst og fremst í kringum áherslur varðandi skatta, gengi (íslensku krónunnar) og vaxtastig. Segja má að hann hafi þar undirstrikað mikilvægi þessarar greinar í umræðunni um komandi kosningar.

Þeir talsmenn sem tóku til máls voru flestir sammála um að stöðug króna væri forgangsmál. Þorsteinn Víglundsson vill láta beintengja krónuna og benti á að Ísland væri eina smáa ríki heimsins með fljótandi mynt. Björt Ólafsdóttir (Björt framtíð) sagði auk þess að líta ætti til vaxtastigs og athuga þyrfti hvort að Íslendingar vildu jafnvel ganga í Evrópusambandið. Sigríður Ásthildur Andersen (Sjálfstæðisflokkur) bætti því við að lækka ætti einnig skatta til að örva atvinnulíf Íslendinga en Ólafur Ísleifsson (Flokkur fólksins) talaði um að horfa til ábyrgrar efnahagsstefnu.

Umræða um vaxtastig var lítil. Björt Ólafsdóttir talaði um að lækka þyrfti vexti og hreyfði enginn talsmaður mótmælum við því. Bergur Ólason (Miðflokkurinn) talaði um að lækka þyrfti húsnæðisvexti og maldaði enginn talsmaður í móinn við þeirri athugasemd. Enginn talsmaður í það minnsta sagði að nauðsynlegt yrði að halda vaxtastigi miðað við önnur lönd háu.

Uppbygging innviða

Samkvæmt greiningu SI er uppsöfnuð viðhaldsþörf innviða 372 milljarða króna, eða í kringum 2/3 af árlegum skatttekjum ríkissjóðs. Spurt var hvort að kraftur yrði settur í uppbyggingu innviða næstu fjögur ár. Allir talsmenn flokkanna sögðu já við þeirri spurningu.

Mín greining

Almennt vilja flokkarnir stöðugan gjaldmiðil, jafnvel beintengingu. Enginn flokkur mótmælti því að lækka þyrfti vaxtastig. Engin umræða átti sér stað um gjaldeyrishöft en það kæmi mér á óvart að einhver flokkur færi að leggja til aukin fjármagnshöft á milli landa.

Allir flokkarnir vilja auka fjárfestingar í innviði landsins. Miðað við uppsafnaða þörf, þá er um mjög miklar fjárfestingar að ræða. Verði ekki töluverður slaki í efnahagslífinu samhliða þessu er ljóst að sú þensla sem nú ríkir aukist enn frekar. Samt lagði enginn talsmaður til að hækka vaxtastig samhliða slíkum þensluhvetjandi áhrifum.

Spurningar

Fyrsta spurning: Allir flokkar vilja minnka tryggingargjald fyrirtækja. Það myndi auðvelda starfsumhverfi þeirra. Samkvæmt svörum talsmanna flokkanna verður það lækkað innan 12 mánaða og ætti lítil óvissa að ríkja um það mál. Þetta kemur til með að auka vilja við innviðauppbyggingu þar sem að starfsumhverfi fyrirtækja til slíkra framkvæmda batnar.

Aftur á móti ríkir óvissa um fyrirtækjaskatt næstu árin. Því hefði ég spurt talsmennina hvort að stefna hafi verið mynduð varðandi fyrirtækjaskatt næstu fjögur árin.

Önnur spurning: Ef stefnan er að halda gengi krónunnar stöðugu, lækka vaxtastig og halda því frjálsu flæði fjármagns sem nú ríkir (jafnvel auka það), og auka framkvæmdir í innviðum landsins, hvaða aðgerðir eru handan hornsins til að koma í veg fyrir ofhitnun í íslenska hagkerfinu?

MWM

Heimildir:

Ahamed, L. (2009). Lords of finance: The bankers who broke the world. United States. Penguin Books.

Aizenman ofl. (2013). The “Impossible Trinity” Hypothesis in an Era of

Global Imbalances: Measurement and Testing. Review of International Economics, 21(3), 447-458.

Allen, M. (2003). The Crisis That Was Not Prevented: Argentina, the IMF, and Globalisation.

FONDAD.

Beckmann ofl. (2017). The political economy of the impossible trinity. European Journal of Political Economy, 47 (2017) 103–123.

Jonung, L., Kiander J., & Vartia P. (2008). The great financial crisis in Finland and Sweden: The dynamics of boom, bust and recovery, 1985-2000. European Economy Economic Papers, 350, 1-70.

Lewis, M. (2010). The Big Short: Inside the doomsday machine. New York: W.W. Norton & company.

Reinhart, C.M. & Rogoff, K.S. (2009). This time is different. New Jersey: Princeton University Press.

Sigurjonsson, T.O. & Mixa, M.W. (2011). Learning from the “worst behaved”: Iceland's financial crisis and the Nordic comparison. Thunderbird International Business Review, 53(2), 209–223.

Viðskipti og fjármál | Breytt 17.10.2017 kl. 14:02 | Slóð | Facebook | Athugasemdir (0)

Atferlisfjármál (e. Behavioral Economics) í sókn

9.10.2017 | 15:20

Ég hef stundum sagt að B.S.B.A. gráða mín í fjármálafræði hafi stuðlað að því að ég hafi fengið vinnu við fjármál en B.A. gráða mín í heimsspeki hafi haft mestu áhrif á fjárfestingarákvarðanir mínar.

Þetta átti sérstaklega við um árin:

- 1999-2000 þegar að ég taldi að Internet æðið hefði skapað bólu í hlutabréfum.

- 2002-2003 þegar að "engin(n)" vildi sjá hlutabréf

- 2007-2008 þegar að áhættusæknin var gífurleg í hlutabréf og lántökur í erlendum myntum.

- 2008 + eftir hrun þegar að íslensk og erlend hlutabréf voru oft á tíðum afar ódýrt verðlögð

Öll ofangreind tímabil báru ýmis merki um að hlutabréf voru annaðhvort gróflega ofmetin eða vanmetin. Snemma á ferli mínum við fjármál fór ég að beina athygli mína á það sem kallast á ensku Behavioral Economics (eða Finance) sem þekkist á Íslandi aðallega sem atferlisfjármál. Þau fræði aðskilja á milli þess heims fjármála sem á sér stað í Excel skjölum og hins raunverulega heims þar sem að tilfinningar hafa áhrif á ákvörðunartöku einstaklinga og jafnvel heilu samfélaga, í mismiklum mæli. Þekking á þessum fræðum hjálpar manni mikið við að vita hvenær kauptækifæri eru til staðar og kannski aðallega við að forðast það að verða fórnarlamb á tímabilum þegar að margir fjárfesta í hlutabréfum sem fela í sér miklar væntingar sem eru ekki nauðsynlega raunhæfar, oft þegar að stemmningin í kringum þau einkennist af bjartsýni sem lítil innstæða er fyrir.

Lengi vel þótti fáum þetta vera merkileg vísindi, enda hafa fræðin oft verið (réttilega) gagnrýnd fyrir að hafa lítið skipulag. Þó má segja því til varnar að einstaklingar og samfélög myndist ekki í Excel skjölum heldur sveiflist oft á tíðum með þeim hætti að fá Excel skjöl nái að skýra slíkt að neinu marki.

Þessi fræði eru hins vegar núna að ná aukinni kjölfestu innan fræðisamfélagsins. Árið 2002 hlaut Daniel Kahnemann Nóbelsverðlaunin í hagfræði fyrir rannsóknir sínar í atferlisfjármálum ásamt Amos Tversky (hann dó nokkrum árum áður og verðlaunin eru aldrei veitt eftir andlát einstaklings). Árið 2013 hlaut Robert Shiller sömu verðlaun en hann spáði meðal annars miklu verðfalli verðbréfa árið 2000 og varaði í mörg ár við húsnæðisbólunni í nokkrum útgáfum af bók sinni Irrational Excuberance. Í dag féllu verðlaunin svo í skaut Richard Thaler, sem hefur ekki einungis rannsakað atferlisfjármál í gegnum tíðina heldur hefur hann einnig verið duglegur við að draga saman rannsóknir á því sviði með skipulögðum hætti. Því má við bæta að Thaler var lærisveinn Kahnemann og Tversky.

Ég kenni atferlisfjármál í HR og nota nokkur dæmi í kringum rannsóknir Thaler við kennslu mína.

Óvitrænt gengi bréfa

Eitt dæmið er það hversu óskilvirkir markaðir geta orðið þegar að ákveðið æði á sér stað er Palm í miðri Internet bólunni í kringum síðustu aldamót. Fyrirtækið 3Com seldi 5% af eign sinni í dótturfyrirtæki sínu Palm, sem var að fullu í eigu þess. Tilkynnt var að 3Com myndi auk þess selja hinn 95% hlut sinn níu mánuðum síðar. Bréfin voru skráð á markað eins og um hvert annað fyrirtæki væri að ræða. Miklar vonir voru bundnar við Palm (þær rættust ekki). Hver hluthafi í 3Com átti eftir skráningu 1,5 hluti í Palm. Hvert bréf í Palm var á genginu $95, sem þýddi að hver hluthafi í 3Com átti bréf í Palm sem voru $142 virði. Á sama tíma var gengið bréfa í 3Com einungis $81 virði, sem þýddi að virði móðurfélagsins var í raun neikvætt um $61!

Ástæðan var sú að þó svo að margir sáu að virði Palm bréfa var "út úr kortinu" þá gátu fjárfestar ekki nýtt sér þetta. Þeir áttu engin bréf í Palm til að selja. Þeir sem vildu taka skortstöðu í bréfunum komust fljótlega í raun um að slík bréf voru hreinlega ekki í boði eða gegn svo háu gjaldi að ómögulegt var að nýta sér þetta misvægi. Því geta tilvik átt sér stað þar sem að flestir reyndir markaðsaðilar vita að gengi bréfa á hlutabréfamörkuðum er óraunhæft en geta engu að síður ekki nýtt sér það.

Þetta eru góð rök fyrir því að leyfa skortsölu á mörkuðum. Séu engir seljendur á markaði í gegnum skortsölur þá er hætt við að gengi bréfa hækka of mikið tímabundið þar sem að seljendahópurinn takmarkist við þá sem eiga bréf fyrir í ákveðnum félögum. Þetta á sérstaklega við um félög sem fá skyndilega mikla athygli í fjölmiðlum.

Óvitræn áhættudreifing lífeyris

Annað dæmi sem fengið er hjá Thaler er hvernig fjárfestar dreifa stundum áhættu með óskynsömum hætti, það sem hann og Benartzi skilgreina á ensku sem naive diversification eða einfeldningsleg áhættudreifing. Flestir Bandaríkjamenn sjá sjálfir um að dreifa eignasöfn sín í lífeyrissjóðum sínum (svokölluð 401K plan). Rannsóknir Thaler og Benartzi benda til þess að margir dreifi áhættu í sjóðum einfaldlega jafnt á milli sjóða án þess að taka tillit til þess hvernig sjóðir eru í boði.

Séu til dæmis fimm sjóðir í boði sem flestir fjárfesta aðallega í hlutabréfum, e.t.v. aðeins einn sem fjárfestir í skuldabréfum, þá er tilhneiging til þess að skipta jafnt á milli sjóða þannig að lífeyrisþegar spara óeðlilega mikið í hlutabréfum. Þessi hlutföll snúast við þegar að flestir sjóðir sem í boði eru fjárfesta í skuldabréfum. Eðlilegri hlutföll væru aftur á móti í kringum 50% í hlutabréfum og 50% í skuldabréfum fyrir langtímafjárfesta eins og lífeyrisþegar eru oftast skilgreindir.

MWM

Viðskipti og fjármál | Breytt 10.10.2017 kl. 10:14 | Slóð | Facebook | Athugasemdir (0)